Не себепті үкімет әрқашан банктерді құтқаруға дайын тұрады, мемлекеттік қаржыны құя бергеннен банк жүйесі қалпына келе ме, неліктен елімізде нақты сектор мен шағын бизнес дамуға дәрменсіз?

Осындай сұрақтара Forbes.kz сайтына берген сұхбатында EXIMAR агенттігінің жетекшісі, ҚР Ұлттық экономика министрлігінің аймақтық даму бойынша сарапшылар кеңесінің мүшесі Айман Тұрсынқан жауап берді.

F: Айман ханым, қазақстандық банктерді құтқару үшін мемлекет тапапынан болған соңғы қаржы құюларды еске түсірейікші.

— Ұлттық Банктің көмегін 2017 жылы мынадай ең ірі екінші деңгейлі банктер алды – Халық банк, АТФБанк, Цеснабанк, Еуразиялық, ЦентрКредит және Bank RBK – жалпы алғанда шамамен 3 трлн. теңгеге, оның 2,4 триллионы Халық банкінің Қазкомды жұтуы бойынша мәмлені қаржыландыруға жұмсалды. Ал 2018 жылы 653,7 млрд теңге бөлініп, 710 млрд теңге сомасында жұмыс істемейтін қарыздар есептен шығарылды. Осы ақшаның бәрі сол бір ойыншылар тобына – Еуразиялық банк, АТФ Банк, Цеснабанк, Bank RBK және ЦентрКредит банктеріне берілді.

F: Бірыңғай жинақтаушы зейнетақы қорының (300 млрд. теңге) қаражаты коммерциялық банктердің ликвидтілігін қолдауға қажетті қосымша қаражат ретінде тағы да бөлінеді. Сіздің ойыңызша алдағы жылдары БЖЗҚ қаражатын қарқынды түрде алу қайда апарады?

— БЖЗҚ қаражаты банктердің дефолтқа ұшырауына және бюджет тапшылығын қаржыландыруға жақын банктердің жоғары тәуекелі бар облигацияларына салынуда. Салымшылардың ақшасы жұмыс істемейді. Жинақтаушы жүйеден зейнетақы алушылардың саны 5 жыл бойы артып келеді. Егер бұған дейін 15 жыл бойы БЖЗҚ депозиттерді жинаған болса, қазір әр жыл сайын жиынтық активтердің 30% -дан астамын жұмсауда, ал жаңа депозиттердің динамикасы құлдырауда. Бұл алдағы 5 жылда БЖЗҚ салымшыларына төлем жасау қабілетсіздігіне әкеп соғады.

F: Банк жүйесі тұрақталды ма? Бұндай жүйе ел экономикасы үшін қаншалықты пайдалы және шынымен де осындай қаржы құюлар «сауықтырады» ма?

— Ұлттық Банктің 2017 жылғы статистикалық бюллетеніне сәйкес, банк секторының кірістілігі төмендеген… ЕДБ біріктіру және несие портфелін қаржылық сауықтыру нәтижесінде 2018 жылдың басына қарай қарыздардың баланстық құны 2017 жылдың осы кезеңімен салыстырғанда 12.7% төмендеді. Осылайша, ірі банктерге мемлекеттік қаржы құю оны қалпына келтіргеннен гөрі, қаржы секторын монополияландыруға ықпал етті.

F: Сонымен қатар, соңғы он жыл ішінде банктер сыртқы қаржыландыру көздерін ішкі депозиттік базамен алмастыруға тырысуда.

— Депозиттердің несие берешегіне қатынасын мұқият қарастырғаннан кейін, Қазақстандағы жеке және заңды тұлғалардың депозиттік база бойынша несие портфелі 20% толық қамтамасыз етілмегенін көреміз. Соңғы 10 жылда проблемалық несиелерді қайта қаржыландыруға үнемі қаражат құйылып жатқандығына қарамастан, бүкіл банк жүйесінде қайтару мерзімі өтіп кеткен берешектің үлесі 2018 жылдың шілдесіндегі жағдай бойынша 22,96%-ға жетті. Сондай-ақ, 2018 жылы лицензияларының күші жойылған банктердегі проблемалық кредиттердің үлесі мемлекет тарапынан үнемі көмек алатын 10 ірі банктерге қарағанда әлдеқайда төмен екенін көріп отырмыз.

F: Жалпы, банктерді мемлекет не үшін құтқарады?

Бұл сала жеке сектор аман-сау болған жағдайда экономиканың қызмет көрсету моделі үшін аса маңызды. Сонымен қатар қаржы секторына тек екінші деңгейлі банктер ғана емес, сондай-ақ инвестициялық қорлар, есептік-кассалық қызмет көрсетпейтін несие беру қаржы ұйымдары, микроқаржы ұйымдары, сақтандыру компаниялары, лизингтік компаниялар, төлем жүйелері және вендинг, сондай-ақ бағалы қағаздар нарығының кәсіби қатысушылары да кіреді.

Алайда, жоғарыда айтылғандай, монополияландыру және банк секторының кірістілігінің төмендеуі жағдайында бүкіл қаржы нарығы ел ішіндегі депозиттік базаға өте тәуелді болды. Депозиттердің кетуінен болатын кез-келген оқыс ауытқулар сөзсіз бүкіл банк жүйесінің күйреуіне әкеп соғады. Яғни, салымшылардың ереуілдерімен ұштасқан әлеуметтік жарылыстың алдын алу үшін мемлекет банкроттыққа жақын банктерге дереу қаражат құяды.

Бірақ іс жүзінде, ЕДБ облигацияларын БЖЗҚ сатып алу схемасы бойынша зейнетақы жинақтаушыларының қаражатын мемлекет сол қалтадан алып, оң қалтаға салады, соның арасынша транзит кезінде айтарлықтай маржа ұстап қалуды ұмытпайды. Ал осындай схемалардың нақты бенефициарлары – мемлекеттік көмекке әсіре жақын ірі банктердің акционерлері. Сол себепті өсіп келе жатқан қаржы орталығы ретінде Алматы қаласының GFCI рейтингісіндегі позициясының құлдырауы Қазақстан банк секторындағы сыбайлас жемқорлық тәуекелдеріне тікелей байланысты екендігі баяндамада нақты көрсетілген. Қазақстандық банктерге сенбейді, әрі ғаламдық инвесторларға олармен араласпауларын ресми түрде қадап ескертеді.

F: Банк секторы ел экономикасын дамытудаға үлес қосып жатыр ма?

— Өкінішке орай, тәуелсіздіктің 28 жылы көрсетіп отырғандай, ешқандай жолмен үлес қосып жатқан жоқ, керісінше, паразит болып отыр. Біз Doing Business рейтингінде бизнесті қаржыландыруға қолжетімділік көрсеткіштерін жүйелі түрде төмендетудеміз. Банк секторының саясаты нақты сектор мен шағын бизнестің дамуының дәрменсіздігіне әкеп соқтырды. Ұлттық валютаның айырбастау бағамының тұрақты болмауы салдары тар макроаймақтық барлық өндіріс секторларының нарықта айтарлықтай тұйықталуына алып келді.

Ел экономикасы халықтың сатып алу қабілетіне қатты тәуелді болып қалды. Корпоративті сектор жойылды, әр—түрлі салалардағы үлесі 5%-дан да төмен түсті. Егер банк секторының кірістері бұрын пайыздық табыстан болса, қазір банктердің көпшілігі есеп айырысу-кассалық қызмет көрсетуден түсетін кіріспен күн көруде.

Халықтың депозиттік базасы да тез төмендеуде. Ұлттық Банктің депозиттік базаны дедолларизациялауы туралы даңғойлығы тіпті күлкіні келтіреді. Долларлық эквивалентте депозиттік базаның төмендеуі үш-төрт есе кеміді. Халық барлық табыстарын 2017 жылы тауысты. Біз 2018 жылға нөл болып кірдік. Жылды жай ғана минуста емес, үкіметтің банктерге кезекті мәрте ақша құюының кесірінен өзіміздің зейнетақымыздан айырылып аяқтаудамыз.

Бақыланбайтын алып-сатар бөлшек несиелеудің қарқынды өсуіне байланысты, жұмыс істеуге қабілетті халықтың несие тарихының тереңдігі критикалық 70% деңгейіне жетті. Бүгінгі күні іш киім немесе азық-түлік сатып алу үшін де несие қажет. Ұлттық әл-ауқатты жоғалтудың апофеозы осы емес пе?

F: Неліктен қаржы секторын сауықтыру жөніндегі шаралар халық пен бизнес үшін мәні жоқ деп есептейсіз?

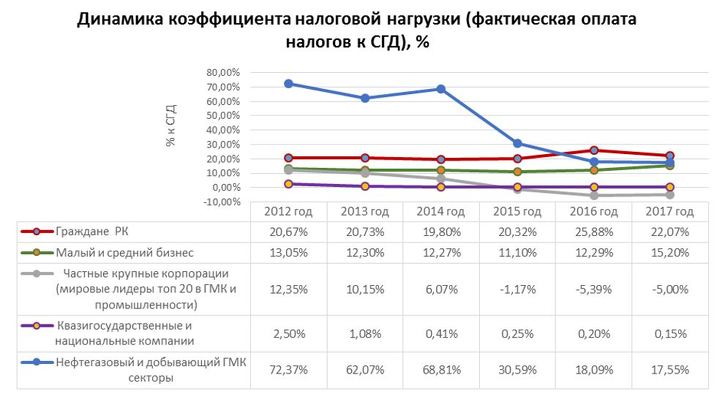

Төмендегі диаграммаларды мұқият қарап шығыңыз. Түсініктемелерсіз де, бәрі айдай анық. Салық жинау төмендеуде. Егер орташа жылдық өсім теңгемен 20% мөлшерінде болса, 2017 жылы тек 3% ғана. Ал 2018 жылы соңғы айналым бойынша ол тіпті минустық прогрес көрсетеді. Бюджет тапшылығы ұлғаюда, оның қаржыландыруы Ұлттық қордан және БЖЗҚ-дан келуде, ал осы екі қордың толтырылуы қарқынды түрде төмендеуде. Кедейлік салықтары (БЖТ (бірыңғай жиынтық төлем), кез келген азаматтық-құқықтық сипаттардағы табыстардан алынатын міндетті зейнетақы төлемдері дәл осыған байланысты.